皆様は、アセットアロケーションという言葉を聞かれたことがありますか?日本語に直訳すると「資産配分」ということになります。

ただ、私自身はこの「資産配分」という言葉には多少違和感を覚えます。欧米流の「アセットアロケーション」という概念には日本語でいうところの「資産配分」とは違い、もっと深い背景があるように思うからです。

欧米流の「アセットアロケーション」は、まず、その人の収入、支出、年齢、嗜好、趣味、家族構成などから将来に渡る“ライフプラン”の設計をすることが前提になっているようですね。この“ライフプランの設計”というしっかりとした土台の上に、初めてその人の「リスク許容度」、あるいは必要とする「運用利回り」が求められることになるわけです。「アセットアロケーション」という欧米から入ってきた考え方は、このようなプロセスを経た上で初めて到達することができる“最終的なアウトプット”という深い意味合いがあるわけです。

実は、上記のお話しの中には自分の資産を配分してゆく上で非常に重要な意味合いが含まれています。マネー雑誌や店頭に並ぶ書籍をみると、本来は「資産配分」を行う上で最も重要なはずの“ライフプランの設計”について触れることなく、具体的な配分手法の説明や金融商品の説明などのテクニカルな話に、いきなり入ってしまうケースが多いようですね。

しっかりとした“ライフプランの設計”に基づかない「資産配分」は大変危険です。例えば、あなたの希望するライフプランを実現するために、年率3.5%で現在の資産(と将来の収支)を運用してゆけば良い、という結論に至ったとしましょう。この場合、仮にあなたが年率6.0%を目指す「資産配分」を作ってしまったとするといかがでしょうか?資産は多ければ多いほど良いという考え方もあるでしょうが、一般的に収益率とリスクは同じ方向に動きます。言い換えれば、収益率を高めようとすればするほどあなたの資産はそれだけ危険にさらされる事になります。本来3.5%に見合ったリスクで済むところを、あえて6.0%に見合うリスクを取りに行くわけです。どのような事が起こるか明白ですよね。つまり“ライフプランの設計”なくして「アセットアロケーション」はありえないと言ってもよいのです。

さて、この「アセットアロケーション」ですが、皆様の資産運用が成功するか、失敗するか、実はこの「アセットアロケーション」を作った時点で90%程度は決まってしまうと言われています。言い換えれば、各アセットの中の運用のうまい、へたはあまり意味がないというわけです。私自身は、この考え方には全面的には賛成ではないですが、いずれにしてもアセットアロケーションの策定が重要であることには違いはありません。

では、このアセットアロケーションはどうやって作っていけばよいのでしょうか。それは、以下のようなプロセスを経て行うことになります。

●1.ライフプランの作成

●2.各年度の資産残高の推移(キャッシュフロー)の把握

●3.(1)、(2)から必要とされる運用利回りの計算

●4.(3)で計算された目標運用利回りとリスク許容度から「アセットアロケーション」を作成 |

となります。“具体的な金融資産への投資配分”(これを「ポートフォリオ」といいます)の決定は、もちろん上記の(1)〜(4)を行った上で進む最終的なステップということになります。

では、ここで一つ例をあげて考えてみましょう。

あなたが60歳男性で奥様とお子様(一人)がいらっしゃるサラリーマン、今年定年退職をされる予定で、上記(1)〜(3)を行い、下記のような結果になったとしましょう。

・現在の資産残高 3,200万円(退職金2,000万円を含む)

・年率1%のインフレを見込む

・目標利回り 年3.5%

・以上のデータに基づきシミュレーションを行った結果、あなたが80歳時点での資産残高は1,200万円となった |

まず、あなたの現在の資産残高(3,200万円)を下記のように、リスクとリターンという切り口で3つのグループに分けることから始めます。

I. ローリスク/ローリターン グループ

II. ミドルリスク/ミドルリスク グループ

III. ハイリスク/ハイリターン グループ |

この場合、当社では各グループの標準リターンと具体的な金融商品は通常下記のように設定しております。

| |

標準目標リターン |

金融商品名 |

| I. |

ローリスク/ローリターン資産 |

2% |

普通預金・定期預金・郵便貯金・国債(日本)・社債(日本企業)など |

| II. |

ミドルリスク/ミドルリスク資産 |

4% |

外貨建てMMF、外貨建て預金、外債、債券型投信、REIT

REITファンド、変額年金保険、外貨建て保険商品、商品ファンド(一部)、ヘッジファンド(一部)など |

| III. |

ハイリスク/ハイリターン資産 |

7% |

個別株、商品ファンド(一部)、ヘッジファンド(一部)、株式型投信など |

では、上記の例に当てはめて考えた場合、それぞれどういった比率で持てば資産全体のリターンが年率3.5%になるでしょうか?

実は、答えは無数にあります。

例えば、

(1) I. を55%、II. を25%、III. を20%持った場合、

(2%×0.55)+(4%×0.25)+(7%×0.2)=3.5%

(2) I. を50%、II. を33%、III. を17%持った場合、

(2%×0.50)+(4%×0.33)+(7%×0.17)≒3.5%

(3) I. を45%、II. を42%、III. を13%持った場合、

(2%×0.45)+(4%×0.42)+(7%×0.13)≒3.5% |

といった具合です。

どの組み合わせを採るかは、あなたのリスク許容度と好みでお選びいただければよいでしょう。

ここでは便宜上あなたは(3) のように、I. を45%、II. を42%、III. を13%の比率でそれぞれ持ったとしましょう。

以上の過程で、一応はあなたはリスクとリターンという視点から資産を配分を行えたことになります。でも、これだけでは不十分です。下記のような視点も資産配分には要求されます。

・流動性は確保されているか

・価値が同じ方向に動く商品のみに配分されていないか

・通貨は適度に分散されているか |

例えば、あなたの資産が全て“すぐ換金できない”お金ばかりでは、万が一のときに困りますよね。「流動性」とは“換金の容易さ”という意味です。通常、1年間の支出分程度は流動性の高い「普通預金」「個人向け国債(但し、購入後1年間は売却できません)」「郵便貯金」などの金融商品に配分されることをお勧めします。

さらに、例えば、現物株と株式型投資信託は同じ方向に値動きします。これに対し、株と債券は一般的には反対の方向に動きます。

株と債券といったように逆の方向に動く商品を同時に持つと、資産全体が同時に減少するリスクを避けることが出来ます。同様に、株と商品相場 というように無関係に動く資産に分散投資することも有効です。

もう一つ、どの通貨建ての商品を持つか、という点でも同じことが言えます。日本円で全ての資産を保有した場合、日本で一生を過ごす人は例え超円安になっても問題はない、と思われるかもしれませんが、実は違います。円安になると輸入品を中心に物価は上がり結果として生活水準は相対的に下がります。もとより、一国の通貨の下落は、長い目で見ると、その国の国力の低下を意味しております。国と心中したくなければ、通貨の分散は必要だと思ってください。全ての通貨は同時に下がることは有り得ません。いくつかの主要国の通貨に分散して資産を保有するよう心がけてください。

■GNFP式マトリックス・アロケーション

以上のようなことを総合的に一覧で把握できるように、当社では通常下記のように左側にリスク・リターンからの分類を、縦軸で通貨の配分、株・債券・その他、への配分を行っています。(私はこのように総合的な資産配分を体系的に行っている例は他では見たことはありません)

GNFP式マトリックス・アロケーション・チャート

| |

円建て資産 |

外貨建て資産 |

| 債券 |

株 |

その他 |

債券 |

株 |

その他 |

| ローリスク/ローリターン資産 |

国債(日本) |

|

預貯金 |

|

|

|

| ミドルリスク/ミドルリスク資産 |

債券型投信

変額年金保険 |

|

REIT

REITファンド

商品ファンド

ヘッジファンド |

外貨建MMF

外債ファンド

変額年金保険 |

外貨建て保険商品 |

外貨預金

REITファンド |

| ハイリスク/ハイリターン資産 |

|

現物株

株式型投信

変額年金保険 |

商品ファンド

ヘッジファンド |

|

変額年金保険 |

|

注1) 「変額年金保険」は構成される特別勘定の種類によって、上記のように4つのグループのいずれかに属することになります。アセットアロケーションを決定する際には、便宜上4等分し、上の表のように配分してください。

注2) 商品ファンド、ヘッジファンドも同様に採る戦略によって、上記のようにミドルリスクとハイリスクの両方のグループに属する場合があります。アセットアロケーションを決定する際には、戦略の違いによって適宜分けて記入してください。

注3)

REITファンドは日本のREITのみを組み込んだ商品、海外のREITを組み込んだ商品で円建てにもなるし、外貨建てにもなります。

さて、ここで先程の例に再び戻って、実際にあなたの現在の資産3,200万円を配分してみましょう。

まず、先程決めたように、各リスクグループごとの比率は

・ローリスク/ローリターン資産=45%

・ミドルリスク/ミドルリスク資産=42%

・ハイリスク/ハイリターン資産=13% |

となっています。従って、あなたの3,200万円は

・ローリスク/ローリターン資産(45%)=1,440万円

・ミドルリスク/ミドルリスク資産(42%)=1,344万円

・ハイリスク/ハイリターン資産(13%)=416万円 |

と配分する必要があります。次に、各リスクグループ内での資産配分を考えましょう。

ローリスク/ローリターン資産については

・普通預金 500万円

・定期預金 200万円

・個人向け国債 740万円 |

同様に、ミドルリスク・ミドルリターン資産の内訳は

・グローバルREITファンド 500万円

・外貨建てMMF 544万円

・変額年金保険 300万円 |

最後に、ハイリスク/ハイリターン資産は

・中国株ETF 116万円

・変額年金保険 300万円 |

としましょう。先ほどの表にまとめると

| |

円建て資産 |

外貨建て資産 |

合計 |

| 債券 |

株 |

その他 |

債券 |

株 |

その他 |

| ローリスク/ローリターン資産 |

国債740万円 |

|

預貯金

(700万円) |

|

|

|

1,440万円 |

| ミドルリスク/ミドルリスク資産 |

変額年金保険

150万円 |

|

REITファンド

250万円 |

外貨建MMF

544万円

変額年金保険

150万円 |

|

REITファンド

250万円 |

1,344万円 |

| ハイリスク/ハイリターン資産 |

|

変額年金保険

150万円 |

|

|

変額年金保険

150万円

中国株ETF

116万円 |

|

416万円 |

| 合計 |

890万円 |

150万円 |

950万円 |

694万円 |

266万円 |

250万円 |

3,200万円 |

のようになります。これはあくまで一例です。実際には下記のようなグラフを作成し、各資産がバランスよく配分されているかを考慮しながら慎重に決めてゆくことになります。

以上のようにして決定したあなたのアセットアロケーションですが、再度下記のような観点でバランスよく配分されているか確認してみましょう。

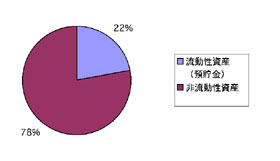

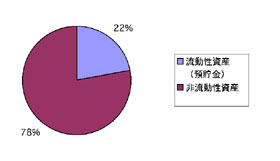

| (1) 流動性は確保されているか |

|

| |

| |

単位:万円 |

| 流動性資産(預貯金) |

700 |

| 非流動性資産 |

2,500 |

|

|

|

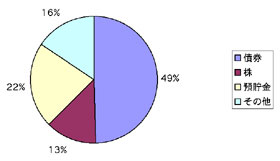

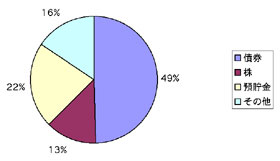

| (2) 債券 VS 株 VS その他 |

|

| |

| |

単位:万円 |

| 債券 |

1,584 |

| 株 |

416 |

| 預貯金 |

700 |

| その他 |

500 |

|

|

|

|

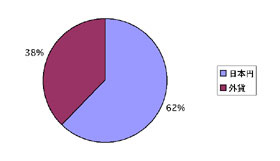

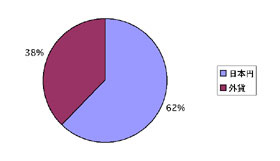

| (3) 通貨は適度に分散されているか |

|

| |

|

|

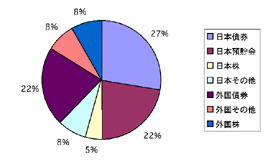

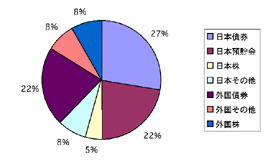

| (4) 各資産の内訳 |

|

| |

| |

単位:万円 |

| 日本債券 |

890 |

| 日本預貯金 |

700 |

| 日本株 |

150 |

| 日本その他 |

250 |

| 外国債券 |

694 |

| 外国その他 |

250 |

| 外国株 |

266 |

|

|

|

(2) の表を見ると、債券の比率が49%と多少高すぎるような気がします。これはあくまでランダムに作ったサンプルですが、今後景気が悪くなると考えているのであれば、このままでOKです。反対に、景気の上昇を見込むのであれば債券(特に外債)の比率を下げて、同じリスクグループの商品(REIT、商品ファンドなど)に分散させたほうがよいでしょう。

以上がアセットアロケーションを決めるための一連のステップです。ご覧いただいてお解りのようにお一人お一人のライフプランの設計が大前提となっています。また、多少の金融に対する知識と忍耐力が必要です。当社では皆様にかわって「資産運用設計」としてこれら一連の作業を請け負わせていただいております。よろしければ一度ご検討下さい。

|